-

お手元に「源泉徴収票」または「確定申告書の控え」をご用意ください。

控除上限額は、今年の所得金額から算出されるため、目安としてお考えください。 -

給与所得がある方、確定申告AまたはBの方もご利用いただけます。

事業所得がある方は、税理士法人エム・エム・アイにご相談ください。

Step1

あなたや家族の所得はいくら?

Step2

あなたの家族構成は?

Step3

あなたの保険料や控除額はいくら?

あなたのシミュレーション結果

あなたのシミュレーション結果

あなたの控除上限額(目安)は

-円

家族構成と収入を選択してください

上記金額までなら実質負担2,000円で地域を応援できます

シミュレーションをはじめる 結果を保存する| 項目 | 所得税 | 住民税 |

|---|---|---|

| 給与所得 | 0円 | 0円 |

| 配偶者控除 | 0円 | 0円 |

| 配偶者特別控除 | 0円 | 0円 |

| 扶養控除 | 0円 | 0円 |

| 社会保険料控除 | 0円 | 0円 |

| 小規模企業共済掛金控除 | 0円 | 0円 |

| 生命保険料控除(所得税ベース) | 0円 | 0円 |

| 地震保険料控除 | 0円 | 0円 |

| 寡婦控除 | 0円 | 0円 |

| ひとり親控除 | 0円 | 0円 |

| 障害者控除 | 0円 | 0円 |

| 医療費控除 | 0円 | 0円 |

| 基礎控除 | 0円 | 0円 |

| 所得控除の合計 | 0円 | 0円 |

| 課税総所得金額 | 0円 | 0円 |

| 上記に対する税額(寄付金適用前) | 0円 | |

| 住宅ローン控除後所得税額(寄付金適用前) | 0円 | |

| 実際の所得税額(寄付金適用前) | 0円 | |

| 住民税課税有無 | 課税 | |

| 住民税所得割額 | 0円 |

あなたの控除上限額(目安)は

《実質自己負担2,000円で地域を応援する場合※1》

-円

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 給与所得 | 0円 | 0円 |

| 譲渡所得(株式譲渡/上場) | 0円 | 0円 |

| 譲渡所得(株式譲渡/非上場) | 0円 | 0円 |

| 配偶者控除 | 0円 | 0円 |

| 配偶者特別控除 | 0円 | 0円 |

| 扶養控除 | 0円 | 0円 |

| 社会保険料控除 | 円 | 円 |

| 小規模企業共済掛金控除 | 0円 | 0円 |

| 生命保険料控除 (所得税ベース) |

0円 | 0円 |

| 地震保険料控除 | 0円 | 0円 |

| 寡婦控除 | 0円 | 0円 |

| ひとり親控除 | 0円 | 0円 |

| 障害者控除 | 0円 | 0円 |

| 医療費控除 | 0円 | 0円 |

| 基礎控除 | 0円 | 0円 |

| 所得控除の合計 | 0円 | 0円 |

| 課税総所得金額 | 0円 | 0円 |

| 上記に対する税額 (寄付金適用前) |

0円 | |

| 住宅ローン控除後所得税額 (寄付金適用前) |

0円 | |

| 実際の所得税額 (寄付金適用前) |

0円 | |

| 住民税課税有無 | 課税 | |

| 住民税所得割額 | 0円 |

《自己負担2,000円以上で地域を応援する場合※2》

-円

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 給与所得 | 0円 | 0円 |

| 譲渡所得(株式譲渡/上場) | 0円 | 0円 |

| 譲渡所得(株式譲渡/非上場) | 0円 | 0円 |

| 配偶者控除 | 0円 | 0円 |

| 配偶者特別控除 | 0円 | 0円 |

| 扶養控除 | 0円 | 0円 |

| 社会保険料控除 | 円 | 円 |

| 小規模企業共済掛金控除 | 0円 | 0円 |

| 生命保険料控除 (所得税ベース) |

0円 | 0円 |

| 地震保険料控除 | 0円 | 0円 |

| 寡婦控除 | 0円 | 0円 |

| ひとり親控除 | 0円 | 0円 |

| 障害者控除 | 0円 | 0円 |

| 医療費控除 | 0円 | 0円 |

| 基礎控除 | 0円 | 0円 |

| 所得控除の合計 | 0円 | 0円 |

| 課税総所得金額 | 0円 | 0円 |

| 上記に対する税額 (寄付金適用前) |

0円 | |

| 住宅ローン控除後所得税額 (寄付金適用前) |

0円 | |

| 実際の所得税額 (寄付金適用前) |

0円 | |

| 住民税課税有無 | 課税 | |

| 住民税所得割額 | 0円 |

あなたの控除上限額(目安) -円

あなたの控除上限額(目安)

《自己負担2,000円に収めた場合》

-円

《自己負担2,000円を超える場合》

-円

いくら還付・控除されるか調べる

| 円寄付した場合 |

あなたのシミュレーション結果は、

以下のとおりです。

所得税

900,000円

住民税

900,000円

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 寄付金控除(所得税) | 0円 | |

| 所得控除の合計(寄付金適用後) | 0円 | 0円 |

| 課税総所得金額(寄付金適用後) | 0円 | 0円 |

| 課税譲渡所得等の金額(上場) | 0円 | 0円 |

| 課税譲渡所得等の金額(非上場) | 0円 | 0円 |

| 上記に対する税額(寄付金適用後) | 0円 | |

| 住宅ローン控除後所得税額(寄付金適用後) | 0円 | |

| 実際の所得税額(寄付金適用後) | 0円 | |

| 算出所得割額 | 0円 | |

| 寄付金税額控除(住民税) | 0円 | |

| 寄付金適用後所得割額 | 0円 |

この控除上限額の中でもらえる

この控除上限額の中でもらえる

お礼の品の組み合わせ

ご提案できるお礼の品の

組み合わせが見つかりません。

こちらのページからも、探してみてはいかがでしょうか?

お礼の品が全て削除されました。

新しいお礼の品の組み合わせに

入れ替えますか?

控除上限額が更新されました。

この金額に応じてお礼の品の組み合わせを更新しますか?

お礼の品を探してみよう

お礼の品を探してみよう

金額から探す

収入からパッとまるわかり!ふるさと納税上限額計算表

実質負担2,000円でできる寄付金額上限の目安を示した表をご用意いたしました。

ご自分の家族構成軸と給与収入(年収)軸の交わったところが、目安となる寄付金額の上限です。

- 《例1》

- 年収400万円の独身者または共働きの方であれば控除上限額の42,000円まで寄付ができ、

40,000円分が所得税や住民税から還付・控除されます。

- 《例2》

- ご夫婦で暮らす年収600万円の方は67,000円、妻と高校生のお子さん1人を扶養している

年収700万円の方であれば77,000円が目安です。

| 給与収入 (年間) |

独身もしくは 配偶者控除のない共働き夫婦※1 |

夫婦のみ (配偶者控除あり) |

夫婦(配偶者控除 あり)と子(16歳以上 19歳未満)※2 |

年金暮らしの 夫婦 ※3 |

|---|---|---|---|---|

| 300万円 | 28,000円 | 19,000円 | 10,000円 | 19,000円 |

| 350万円 | 34,000円 | 25,000円 | 17,000円 | 28,000円 |

| 400万円 | 42,000円 | 33,000円 | 25,000円 | 36,000円 |

| 450万円 | 53,000円 | 40,000円 | 32,000円 | 45,000円 |

| 500万円 | 61,000円 | 48,000円 | 39,000円 | 58,000円 |

| 550万円 | 70,000円 | 60,000円 | 48,000円 | 67,000円 |

| 600万円 | 77,000円 | 67,000円 | 59,000円 | 77,000円 |

| 650万円 | 97,000円 | 75,000円 | 67,000円 | 87,000円 |

| 700万円 | 108,000円 | 85,000円 | 77,000円 | 110,000円 |

| 750万円 | 119,000円 | 108,000円 | 86,000円 | 121,000円 |

| 800万円 | 130,000円 | 119,000円 | 109,000円 | 133,000円 |

| 850万円 | 140,000円 | 128,000円 | 119,000円 | 145,000円 |

| 900万円 | 153,000円 | 141,000円 | 130,000円 | 157,000円 |

| 950万円 | 166,000円 | 154,000円 | 142,000円 | 170,000円 |

| 1000万円 | 180,000円 | 167,000円 | 154,000円 | 181,000円 |

| 1500万円 | 387,000円 | 382,000円 | 365,000円 | |

| 2000万円 | 553,000円 | 547,000円 | 530,000円 | |

| 3000万円 | 1,052,000円 | 1,045,000円 | 1,026,000円 | |

| 5000万円 | 2,074,000円 | 2,065,000円 | 2,043,000円 | |

| 1億円 | 4,330,000円 | 4,321,000円 | 4,299,000円 |

※1「共働き」は配偶者の給与収入が201万円超である場合となります。

※2 中学生以下(15歳以下)は還付・控除額に影響しないため、表内に示していません。そのため「夫婦と子

(小学生1人)」の場合は、夫婦と同額になります。

また、「夫婦と子2人(16歳以上の高校生と、15歳以下の中学生)」は、「夫婦と子1人(16歳以上19歳未満)」と同額の計算です。

※3 「年金暮らしの夫婦」は、70歳以上の夫婦を想定した数字です。

所得税や住民税からはどんな割合で還付・控除されるの?ふるさと納税 還付・控除額の計算方法

所得税・住民税それぞれどの割合で還付・控除されるのか?

ふるさとさんの場合をを例にして、以下に計算式を示しました。

ふるさとさんの場合

- 年齢:30歳

- 年収:400万

- 家族構成:独身

- 控除上限目安:42,000円

《ふるさとさんの場合》

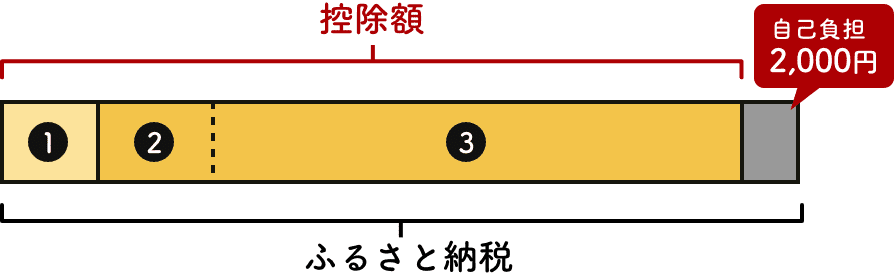

❶所得税 約2,000円 + ❷住民税 4,000円 + ❸住民税 約34,000円 = 合計 約40,000円が控除に!

《計算方法を解説》

❶ 所得税からの還付 =(ふるさと納税の寄付金額 - 2,000円)×(所得税の税率(0~45%)×1.021)

《ふるさとさんの場合》約2,000円=(42,000円 - 2,000円)×(5%×1.021)

年収400万円の独身者の方は、寄付金上限額の42,000円から実質負担2,000円を差し引いた金額が、所得税と住民税からの還付・控除対象になります。

年収400万円の所得税率は5%(所得税率は課税総所得の額によっては異なります)。実質負担2,000円を差し引いた40,000円を寄付すると、約2,000円が還付されます。

❷ 住民税からの控除(基本分) = (ふるさと納税の寄付金額 - 2,000円)×10%

《ふるさとさんの場合》約4,000円=(42,000円 - 2,000円)×10%

年収400万円の独身者の場合、42,000円を寄付すると、4,000円が住民税から控除されます。

❸ 住民税からの控除(特例分) = (ふるさと納税の寄付金額 - 2,000円)×(90% - 所得税率×1.021)※1

《ふるさとさんの場合》約34,000円=

(42,000円 - 2,000円)×(90% - 5%×1.021)

住民税からの控除特例分は、住民税所得割額の2割を超えない場合、上記の計算式です。

年収400万円の独身者または共働きの方が42,000円を寄付すると、約34,000円が住民税から控除されます。

※具体的な計算は、お住まいの市区町村にお問い合わせください。住民税からの控除(特例分)が住民税所得割額の2割以上の場合は

〈住民税からの控除(特例分) = (住民税所得割額)×20%〉で住民税からの控除分を計算します。

※1.所得税率は、課税総所得金額195万円以下~4,000万円超まで7段階別に異なります。 ただし、この式上の記載「所得税の税率」部分については、実際は住民税の課税総所得金額から人的控除差調整額を控除した金額で計算した課税総所得金額で見た所得税率となります(ほとんどの方は所得税の税率ですが、ごくまれに実際の所得税の税率と乖離する場合があります)。

詳しくは国税庁や各自治体の税務署にお問い合わせください。

忘れずに!申請方法は2つふるさと納税の税金控除を

受けるためには?

ふるさと納税は、自治体に寄付を行うと、控除上限額内の2,000円を越える部分について、

税金が控除される仕組みになっています。

税金控除を受けるためには、「確定申告」をするか「ワンストップ特例制度」の適用に関する申請が必要です。

その1確定申告

確定申告とは、通常自営業の方や不動産収入がある方などが対象となり、一つの企業から給与を受け取っている給与所得者は確定申告をする必要はありません。

しかし、年間2000万円を超える給与収入があった方、医療費控除や住宅ローン控除や寄付金控除を受ける場合などは、サラリーマンであっても確定申告が必要になります。

ふるさと納税は上記の寄付金控除になりますので、ふるさと納税を行った方も確定申告が必要となります。

その2ワンストップ特例制度

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる便利な仕組みです。「寄附金税額控除に係る申告特例申請書」に必要事項を記入して、寄付した自治体に送るだけなので、とってもかんたん!寄付金上限額内で寄付したうち2,000円を差し引いた金額が住民税から全額控除してもらえます。

難しくも、面倒でもありませんから、おすすめです。

給与所得者の方限定!控除額計算シート

[監修]税理士法人エム・エム・アイ

※ こちらはwindowsPCのみ使用できます

ふるさとチョイスでは、控除額等のご質問には対応いたしかねます。

税理士法人エム・エム・アイをはじめ、お住まいの自治体にご相談ください。

もっとくわしく知りたい!専門家にご相談したい方へ

正確な控除上限額を知りたい場合は、お近くの税理士やお住まいの自治体にお尋ねください。

チェック!

お手元に「源泉徴収票」または「確定申告書の控え」をご用意ください

無料相談:税理士法人エム・エム・アイ(本ページ監修)

お電話でのご相談

03-3778-2202

メールでのご相談

「ふるさとチョイス」を見たとお電話いただければ、

無料で控除上限額の目安をご案内いたします。

《営業時間のお知らせ》

- 1月1日~3日:休業

- 1月:平日10:00~18:00

- 2月~10月:平日10:00~15:00

- 11月~12月:毎日9:00~18:00

- ※分離課税については計算が複雑なため、申し訳ございませんが無料での計算は行っておりません。

- ※メールでお問い合わせの際、3~4営業日を過ぎても返信が来ない場合、メールを受信できていない場合がございます。お手数ですが、税理士法人エム・エム・アイまでお電話にてご連絡くださいませ。

尚、yahooやgmailへの返信があなたに届かない事案が多発しております。メールでのご相談をご希望の場合は、taxmmi@m-m-i-g.com を、連絡先に登録する等、迷惑メールではないという除外設定をお願い申し上げます。 - ※年末年始のご対応につきましては、お問い合わせください。

ふるさとチョイスでは、控除額等のご質問には対応いたしかねます。

税理士法人エム・エム・アイをはじめ、お住まいの自治体にご相談ください。

※年末にかけてお問い合わせが多くなるためお電話が繋がりにくい場合がございます。ご了承ください。

その他 重要なお知らせ

- シミュレーション結果について

-

- ・シミュレーション結果はあくまでも参考値としてご利用ください。

- ・令和2年現在の制度に基づいて試算していますので、今後の制度改正等で変更することがあります。

- ・配偶者控除と寡婦控除適用の両方の適用がある方はシミュレーションをご利用いただけないため、「専門家にご相談したい方へ」に記載の提携税理士法人エム・エム・アイへお問い合わせをお願いいたします。

- ・計算結果につきまして、何らかのトラブルや損失・損害等が発生したとしても一切の保証をいたしかねます。

- ・実際の控除上限額は、今年(ふるさと納税を行う)の収入・所得・控除によって算出されます。

- 控除について

-

- ・年収、寄付金額、家族構成、その他の控除額等によって自己負担額や税の控除額は変動します。

- ・ワンストップ特例を利用した場合は、所得税からの還付はなく、すべて住民税からの控除となります。

- 課税について

-

- ・お礼の品の合計が50万円を超えた場合、またはほかの一時所得の金額との合計が50万円を超えている場合、ふるさと納税のお礼の品は一時所得として課税されます。

- ・寄付金控除で所得税率が変動した場合、自己負担額が2,000円で済まない場合があります。

- 株式譲渡益について

-

- ・特定口座の株式譲渡益をふるさと納税の計算に合計したい場合には「必ず確定申告をすること」が条件となります。確定申告不要となっている場合でも株式の譲渡益を入れたい場合、確定申告をしなくてはいけませんのでご注意ください。

- ・特定口座の株式譲渡益をふるさと納税の計算に合計しふるさと納税を行う年の所得金額が一定の金額を超えた場合「控除金額の変動」が発生し納税金額が増える場合がありますのでご注意ください。

▼基礎控除の適用 控除金額が変動

合計所得金額

2,400万円以下 48万円

2,400万円超2,450万円以下 32万円

2,450万円超2,500万円以下 16万円

2,500万円超 0円

▼住宅ローン控除の適用

合計所得金額 3,000万円以上