ワンストップ特例制度

ワンストップ特例制度とは、ふるさと納税をした後に確定申告をしなくても寄付金控除が受けられる便利な仕組みです。「寄附金税額控除に係る申告特例申請書」に必要事項を記入して、寄付した自治体に送るだけなので、とってもかんたん!寄付金上限額内で寄付したうち2,000円を差し引いた金額が住民税から全額控除してもらえます。

ワンストップ特例制度の申請期限に間に合わない場合は確定申告を行ってください。

ワンストップ特例制度の申請方法

-

「寄附金税額控除に係る申告特例申請書」を手元に用意する

まずは、手元に「寄附金税額控除に係る申告特例申請書」があるか確認しましょう。

ワンストップ申請書の自治体への送付は、入手方法1~3のいずれか1通で問題ございません。入手方法①寄付者の必要情報を転記した申請書をマイページからダウンロード

入手方法②寄付時に送付を申し込む

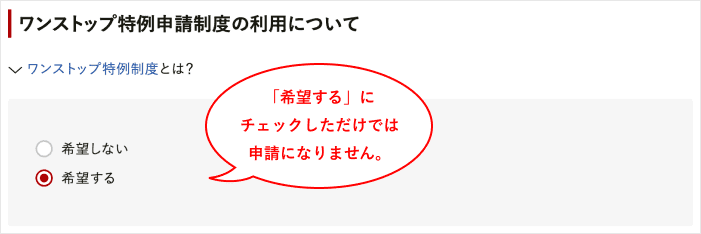

寄付の申し込みフォームにある「ワンストップ特例申請制度の利用について」にて、希望するを選択してください。

また、寄付先の自治体へ直接連絡して申請書をもらうことも可能です。入手方法③本ページからダウンロード

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

-

「寄附金税額控除に係る申告特例申請書」に記入する

-

申請書以外の必要書類を手元に用意する

「マイナンバーカード」も「通知カード(マイナンバーを通知するカード)※1」もない場合は、「個人番号が記載された住民票の写し」と「身分証のコピー」を申請書と一緒に郵送してください。

各自治体から手配されるマイナンバーカード、または通知カード※1のどちらかを持っている、もしくはどちらも持っていない場合は、次の表を参照してください。

※1 個人番号通知カードについては、記載された氏名、住所等が住民票に記載されている事項と一致する場合は、マイナンバー(個人番号)を証明する書類として使用できます。

一致しない場合、個人番号通知カードはマイナンバー(個人番号)の証明としてはご利用いただけません。-

《マイナンバーカードがある場合》

表

裏

表裏コピーのみ提出

-

《通知カードの場合》

通知カード

例:免許証

それぞれのコピーを提出

-

《どちらもない場合》

マイナンバーが

記載された住民票の写し

例:免許証のコピー

-

-

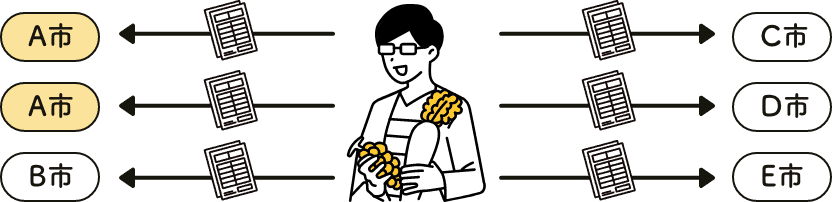

提出期限までに各自治体へ郵送する

申請書およびその他の必要書類の準備ができたら、寄付をした自治体へ提出してください。送付先の住所は、各自治体にお問い合わせください。また、マイページの寄付履歴から各自治体ページをご確認いただき、「自治体情報」タブ中ほどの自治体情報をご覧ください。

※ 申請書およびその他必要書類は、寄付をするごとに自治体へ郵送する必要があります。

郵送すると申請が完了となります。寄付を行った翌年の6月から翌々年の5月までの住民税から控除されます。

ワンストップ特例制度のメリット

確定申告をしなくても寄付金の控除を受けられる

確定申告が不要な方の場合、条件を満たせば確定申告をしなくても寄付金の控除を受けることができます。

確定申告が不要な方の場合、条件を満たせば確定申告をしなくても寄付金の控除を受けることができます。

簡単に手続きができる

申請書類に必要事項を記入し、期日までに到着するよう自治体へ送付するだけで手続きが完了します。

申請書類に必要事項を記入し、期日までに到着するよう自治体へ送付するだけで手続きが完了します。

申請条件は3つ!

-

もともと確定申告をする必要のない

もともと確定申告をする必要のない

給与所得者等であること年収2,000万円を超える所得者や、医療費控除等で確定申告が必要な場合は、確定申告で寄付金控除を申請してください。

-

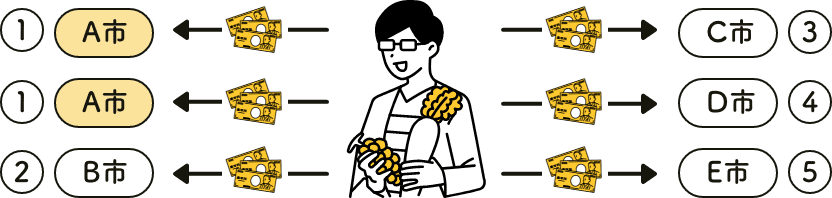

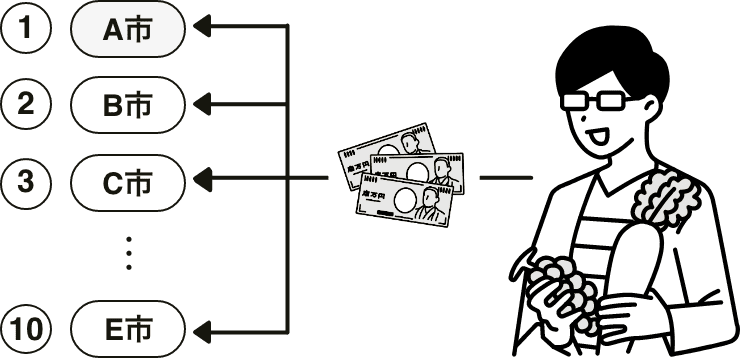

1年間の寄付先が

1年間の寄付先が

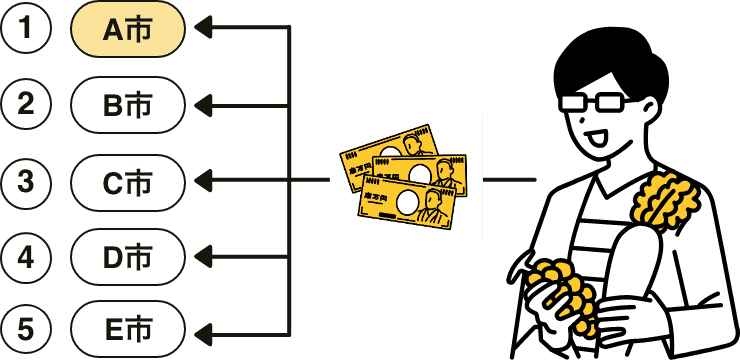

5自治体以内であること1つの自治体に複数回寄付をしても1カウントになります。

-

申し込みのたびに自治体へ

申し込みのたびに自治体へ

申請書を郵送していること複数回申し込んだ自治体には、同一自治体であってもその都度申請書を提出する必要があります。

確定申告が不要な方にとっては、申請がとにかく簡単!

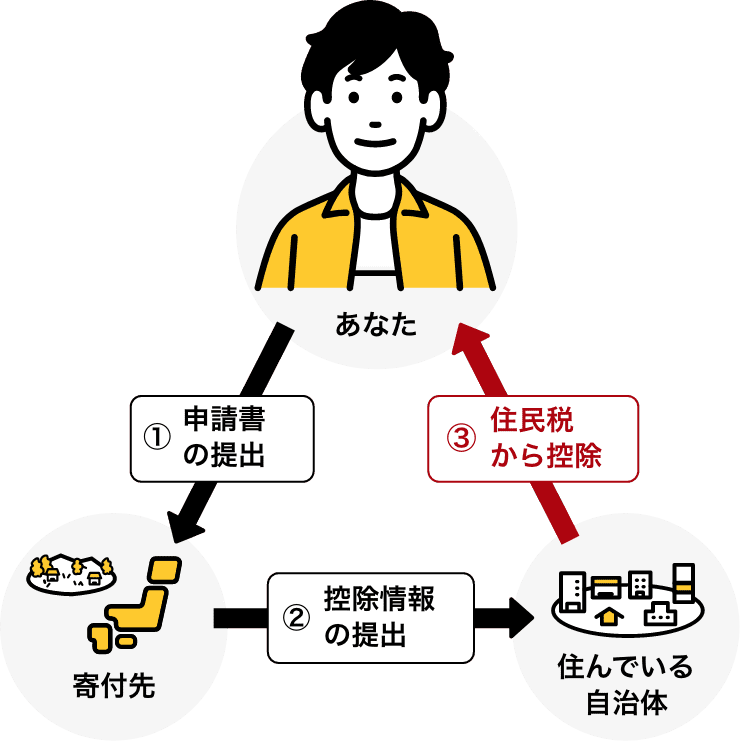

ワンストップ特例制度の仕組みイメージ

ワンストップ特例制度の申請条件を満たしていれば、確定申告なしで税額控除が受けられます。

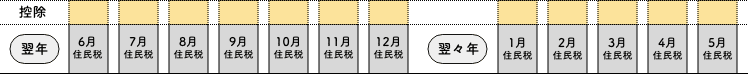

ワンストップ特例制度が適用されると、控除される全額が翌年の6月以降に支払う住民税から自動的に控除されます。

申請時に必要な書類は2種類!

-

必要書類 ①寄附金税額控除に係る申告特例申請書

寄付の申し込みフォームにある「ワンストップ特例申請制度の利用について」にて、希望するを選択してください。

また、寄付先の自治体へ直接連絡して申請書をもらうことも可能です。本ページからダウンロードも可能です。

会員登録し、ログインした状態で寄付された場合、マイページから住所・氏名・自治体名が記入済みの申請用紙をダウンロードできます。申請書をお持ちでない方はこちらから

申請書は寄付をした自治体ごとに提出が必要です。ご自身で申請用紙を印刷して、寄付先の自治体に郵送しましょう。

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

-

必要書類 ②マイナンバーカードおよび申請者本人を確認できる書類

「マイナンバーカード」も「通知カード(マイナンバーを通知するカード)」もない場合は、「個人番号が記載された住民票の写し」と「身分証のコピー」を申請書と一緒に郵送してください。

各自治体から手配されるマイナンバーカード、または通知カードのどちらかを持っている、もしくはどちらも持っていない場合は、次の表を参照してください。

「マイナンバーカード」を持っている人 「通知カード※1」を持っている人 どちらも無い人 個人番号確認の書類 マイナンバーカードの

裏のコピー通知カード※1のコピー 個人番号が記載された

住民票の写し本人確認の書類 マイナンバーカードの

表のコピー下記いずれかの身分証コピー

・運転免許証

・運転経歴証明書

・パスポート

・身体障害者手帳

・精神障害者保健福祉手帳

・療育手帳

・在留カード

・特別永住者証明書※写真が表示され、氏名、生年月日、また住所が確認できるようにコピーする

※写真付きの本人確認書類がない場合は下記いずれか2つ提出

・公的医療保険の被保険者証(健康保険証)

・年金手帳

・各自治体が認める上記以外の確認書類※1 個人番号通知カードについては、記載された氏名、住所等が住民票に記載されている事項と一致する場合は、マイナンバー(個人番号)を証明する書類として使用できます。

一致しない場合、個人番号通知カードはマイナンバー(個人番号)の証明としてはご利用いただけません。

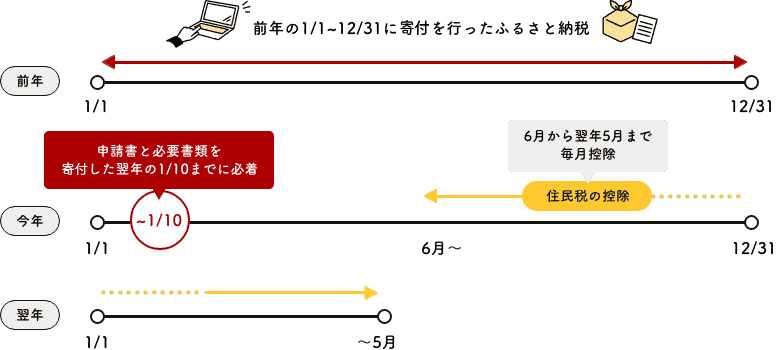

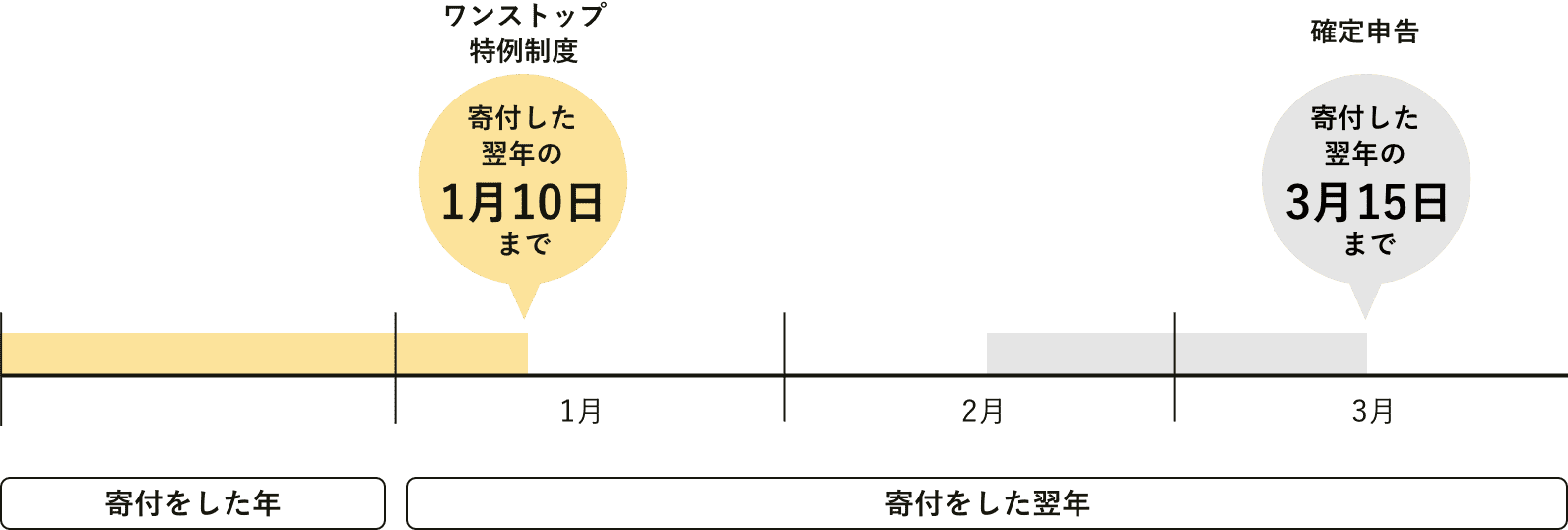

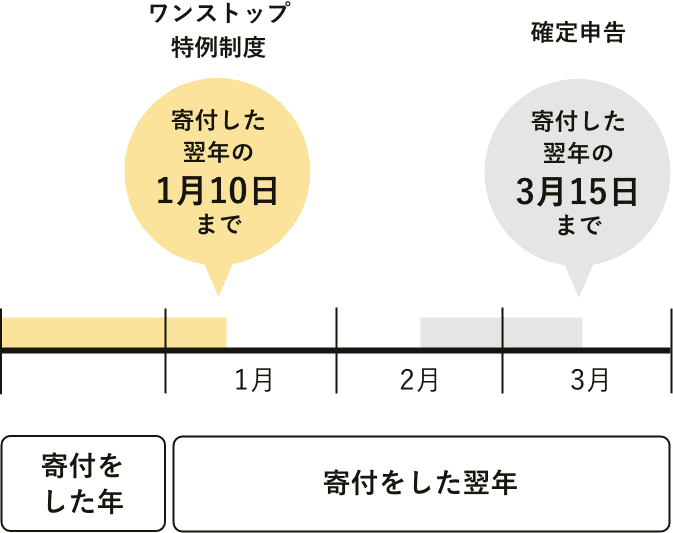

申請書と必要書類を寄付した翌年の1/10までに必着!

ワンストップ特例制度の申請には期限があります。申請書と必要書類は寄付をした翌年の1月10日必着で寄付先の自治体に送る必要があります。記入漏れや必要書類の添付漏れ、書類不備があると申請を受け付けてもらえないため、「ワンストップ特例制度の申請期限はいつまで」ということを事前に把握し、出来るだけ早めの記入・送付をしましょう。

寄付から住民税の控除まで

申請した内容に変更があった場合は?

ワンストップ特例制度の申請書を提出後、寄付した年の翌年1月1日までに名前や住所等(電話番号を除く)の変更があった場合は、1月10日までに申請書を提出した自治体に「申請事項変更届出書」を提出する必要があります。

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

※品が届く前に住所変更した場合、「申請事項変更届書」を提出しても品の送付先は変わりません。別途自治体へ連絡をお願いいたします。

申請期限に間に合わない場合は確定申告が必要です

ワンストップ特例制度の申請は寄付した翌年の1月10日必着です。もし間に合わない場合は、ご自身で確定申告をしていただく必要がありますのでご注意ください。

ワンストップ特例制度 6つの注意事項

-

申請書とその他の必要書類は寄付をするごとに、自治体へ郵送する必要があります。

書類は寄付するごとに送ってください。例えば、同じ自治体に2回寄付をした場合は、合計で2通の申請書と必要書類を郵送します。申告をし忘れたり、寄付ごとの申請を行わずにいると控除の対象になりませんので、ご注意ください。

-

ふるさとチョイスサイト内でチェックを付けただけでは申請になりません。

ふるさとチョイスの「ふるさと納税申し込みフォーム」で「ワンストップ特例申請制度の利用について」にある「希望する」にチェックを付けただけでは申請になりません。寄付先の自治体に申請書と必要書類の郵送を行ってください。

-

ワンストップ特例制度では、医療費の税控除は受けられません。

医療費控除や住宅ローン控除初年分などは確定申告を行わないと税控除されません。これらの必要がある方は、ワンストップ特例ではなく確定申告でふるさと納税での寄付金税額控除を申請する必要があるのでご注意ください。

-

確定申告を行うと、ワンストップ特例制度による控除は無効になります。

ワンストップ特例での申請書等を寄付自治体に送付していても、確定申告の必要が出てきた場合は、各自治体が発行する「寄附金受領証明書」が必要になります。自分が寄付した自治体に問い合わせて、寄附金受領証明書を取り寄せてください。ワンストップ特例申請から確定申告に切り替えた場合、申請書が提出済みであっても自治体への連絡は必要ありません。自動的に確定申告が優先されます。

-

ワンストップ特例制度で申請した内容に変更があった場合は?

ワンストップ特例制度の申請書を提出後、寄付した年の翌年1月1日までに名前や住所等(電話番号は除く)の変更があった場合は、申請書を提出した自治体に、1月10日までに申請書を提出した自治体に「申請事項変更届出書」を提出する必要があります。「申請事項変更届出書」をこちらよりダウンロードしてご利用できます。

※品が届く前に住所変更した場合、「申請事項変更届書」を提出しても品の送付先は変わりません。別途自治体へ連絡をお願いいたします。

-

控除は全額住民税から控除されます。

ワンストップ特例制度 よくある質問

-

いいえ、寄付した自治体全ての確定申告が必要です。

また、同じ自治体に複数回寄付をした場合は、

寄付申し込み回数分の申請用紙と個人番号確認および本人確認書類の提出が必要になります。ワンストップ特例制度と確定申告を両方手続きした場合、

必ず確定申告が優先されますので、前者のキャンセル等は必要ありません。申告漏れの寄付金は還付・控除の対象になりませんのでご注意ください。

-

不要です。1月1日~12月31日に寄付をして寄付先自治体から送付された全ての「寄附金受領証明書」を添付し、確定申告を行ってください。

もし、ワンストップ特例制度と二重に手続きをしていても、必ず確定申告が優先されます。

基本的に「ワンストップ特例制度の申請書」と、「寄附金受領証明書」両方を送る自治体が多いですが、

もし寄附金受領証明書が届いていない場合は、自治体へ連絡をしましょう。※「寄附金受領証明書」は自治体により送付日が異なります。寄付してから数ヶ月後に送られてくる場合もあります。

-

寄付先の自治体に連絡をしていただくか、もしくはすぐ右下にあるリンクから印刷できます。

必要事項をご記入の上、寄付をした自治体に、期限に間に合うように郵送してください。

1月1日~12月31日の寄付についての郵送期日は、翌年の1月10日必着です。

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

-

原則として寄付をおこなった「翌年の1月10日必着」で提出を完了してください。

郵便状況や予期せぬトラブルによって期日に間に合わない可能性もありますので、

お早めの提出を推奨いたします。※ 提出が間に合わなった場合は確定申告をする必要があります。

-

ふるさとチョイスから寄付を申し込んだ際、「申請書の要望」という選択肢にチェックを入れると、自治体から申請書が送られてきます。 しかし、チェックの入れ忘れ、申請書の紛失、チェックのない自治体に寄付をした場合などは、こちらから申請書を印刷して、自治体に郵送しましょう。

-

いいえ、年末調整ではふるさと納税の控除を受けることはできません。

ふるさと納税の控除を受けるには、確定申告をするかワンストップ特例制度を利用する必要があります。

-

毎年6月に勤務先から渡される「住民税決定通知書」にある「税額控除額」の欄で控除額を確認することができます。ただしこの欄にあるのは「ふるさと納税」の住民税控除だけではなく、調整控除、住宅ローン控除から住民税を差し引いたもの、その他の税額控除も合算されています。そのため「税額控除額」から「ふるさと納税」以外の控除分を差し引けば、「ふるさと納税」の控除分を算出できるのです。

-

なりすまし防止のために「個人番号(マイナンバー)が確認できる書類」と「本人確認の書類」のコピーを申請書と一緒に郵送する必要があります。

-

申請書は寄付先の自治体へお送りください。

その際、個人番号(マイナンバー)および本人確認資料の添付が必要なので、ご注意ください。

自治体の送付先住所は、【申込完了メール】の下部をご確認いただくか、ふるさとチョイスサイト各自治体ページの【自治体情報】欄に記載されています。 -

はい、ワンストップ特例で申請すると、控除されるのは住民税のみです。

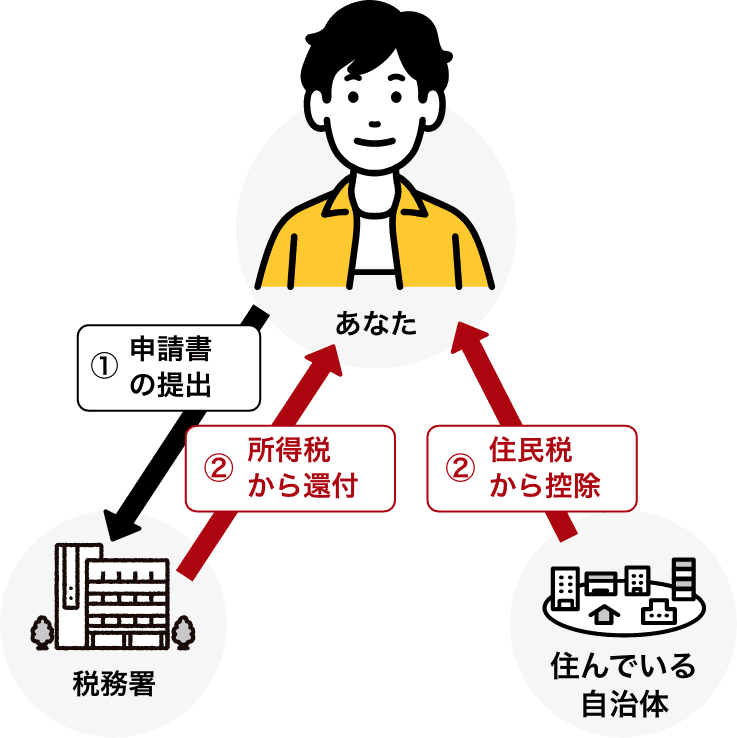

確定申告であれば、所得税の還付と住民税の控除を受けることができます。

(確定申告をしても、ワンストップ特例を利用しても、税控除される金額は変わりません) -

寄付先の自治体へお問い合わせいただき、申請書を送付していただくか、すぐ右下のリンクからダウンロードし、ご利用ください。会員登録し、ログインした状態で寄付された場合、マイページから住所・氏名・自治体名が記入済みの申請用紙をダウンロードできます。

自治体の連絡先は、【申込完了メール】の下部をご確認いただくか、ふるさとチョイスサイト各自治体ページの【自治体情報】欄に記載されています。※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

-

お礼の品の合計が50万円を超えた場合、またはほかの一時所得の金額との合計が50万円を超えている場合は、ふるさと納税のお礼の品は、一時所得として課税されます。詳しくは以下の総務省ふるさと納税ポータルサイトをご覧ください。

-

受付状況は直接自治体にお問い合わせください。

基本的には自治体から受付印の押された受付書が返送されますが、自治体によっては返送されない場合もあります。

関連ページはこちら

まとめ

とにかく簡単!ワンストップ特例制度

適用者は申請条件の3つに当てはまっていること。申請時必要なのは、申請書と個人番号(マイナンバー)および、申請者本人を確認できる書類だけ。

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

ワンストップ特例制度の特徴について

以下で、ワンストップ特例制度の特徴や魅力について記載しております。

ぜひご参考にしてください。

ワンストップ特例制度とは?

ふるさと納税をして、寄付金控除を受けるためには、基本的に確定申告をしなければなりません。

しかし、もともと確定申告をする必要がない給与所得者の方が、一年間で五ヵ所以内(同じ自治体に複数回の寄付を行っても1自治体としてカウントされます)の自治体にふるさと納税を行った場合に限り、確定申告を行わなくても税控除を受けられるのがワンストップ特例制度です。

自分が寄付をした自治体に申請書を送るだけで、寄付金上限額内で寄付した額から2,000円を差し引いた金額が住民税から全額控除になります。面倒な手続きを行わずにすむので簡単に利用できます。

※寄付金控除で所得税率が変動した場合、自己負担額が2,000円ですまない場合があります。

ただし、同じ給与所得者の方でも、年収が2000万円以上の方や20万円を超える副収入がある方、2か所以上の事業者から給与を受け取っている方は対象外になります。その他にも医療控除を受ける方や住宅ローン減税利用初年の方、公的年金が年間400万円を超える方は確定申告が必要になってくるので注意してください。

ワンストップ特例制度の流れ

ワンストップ特例制度を利用するための手順と、控除までの説明になります。確定申告した場合は住民税からの控除・所得税の還付になり、ワンストップ特例を利用した場合は全額住民税からの控除になります。(どちらも控除額の合計は変わりません)

① 寄付をしたすべての自治体に申請書を送付

自分がふるさと納税を行ったすべての自治体に、「寄付金控除に係わる申告特例申請書」を郵送します。書類は以下のボタンを押すとダウンロードできますので、自分でプリントできる方はダウンロードをして記入しましょう。自分でプリントできない方は自治体から取り寄せてください。申請書は、ふるさと納税をおこなった翌年の1月上旬(10日)までに必着です。

とにかく簡単!ワンストップ特例制度

適用者は申請条件の3つに当てはまっていること。申請時必要なのは、申請書と個人番号(マイナンバー)および、申請者本人を確認できる書類だけ。

※性別ありの申請書が必要な際は総務省のサイトなどからダウンロードしてご利用ください。

② 自治体による書類確認等

申請書が郵送されてくると、自治体は寄付内容に間違いがないかを確認したのち、寄付者の居住している自治体に寄付内容を連絡します。

③ 申請者の居住する自治体が内容確認

上記の②で連絡を受けた寄付者が居住する自治体は、寄付の内容確認をした後、寄付者への減額手続きを行います。

④ 住民税からの控除

ふるさと納税をした年の翌年6月に住民税から控除額が引かれた額が記載された住民税決定通知書が届きます。減額された住民税を、申請した年の6月から翌年の5月までの間、納付します。

ワンストップ特例制度の申請方法

次にワンストップ特例制度の申請方法の説明になります。いくつか注意点もありますので、気を付けてください。

① 寄付上限額を確認。寄付金額を決める。

ふるさと納税で控除される寄付額は、個人の収入や家族構成によって違いがあります。寄付上限額を上回った部分は、控除対象になりませんので、以下のリンクで確認してください。

シミュレーションで示された限度額は目安として利用してください。詳しくは税理士などに確認の上、寄付を行ってください。

② 寄付をする自治体を決める

寄付をしたい自治体を選びましょう。ワンストップ特例制度を利用できるのは5自治体までです。それ以上の自治体に寄付をすると確定申告をする必要です。

③ 申請書の記入と郵送

「寄附金税額控除に係る申告特例申請書」に必要事項を記入して寄付先の自治体に郵送します。FAXやメールなどでは受付していませんので、かならず原本を郵送してください。同時にマイナンバーを確認できる書類や本人確認のための書類も同封します。

必要になる書類は、ワンストップ特例制度に必要なものでご説明いたします。

ワンストップ特例制度に必要なもの

ワンストップ特例制度利用申請時に同封しなければならない書類は、マイナンバーカードを持っているかいないか等の条件で、寄付先に自治体に郵送しなければならない書類の種類が変わってきます。ご自身がどれに当てはまるのか確認をしてください。

① 「マイナンバーカード」を持っている場合、申請書に同封して郵送するもの

マイナンバーカードの表コピー

マイナンバーカードの裏コピー

② 「通知カード※1」を持っている場合、申請書に同封して郵送するもの

通知カード※1のコピー

以下いずれか身分証のコピー

「運転免許証」「運転経歴証明書」「パスポート」「身体障碍者手帳」「精神障碍者保健福祉手帳」「療育手帳」「在留カード」「特別永住者証明書」

※写真が表示され、氏名、生年月日、または住所が確認できるようにコピーする。

※写真付きの本人確認書類がない場合は下記いずれか2つ提出

・公的医療保険の被保険者証(健康保険証)

・年金手帳

・各自治体が認める上記以外の確認書類

② 「個人番号カード」「通知カード※1」がない場合、申請書に同封して郵送するもの

個人番号が記載された住民票の写し

以下いずれか身分証のコピー

「運転免許証」「運転経歴証明書」「パスポート」「身体障碍者手帳」「精神障碍者保健福祉手帳」「療育手帳」「在留カード」「特別永住者証明書」

※写真が表示され、氏名、生年月日、または住所が確認できるようにコピーする。

※写真付きの本人確認書類がない場合は下記いずれか2つ提出

・公的医療保険の被保険者証(健康保険証)

・年金手帳

・各自治体が認める上記以外の確認書類

※1 個人番号通知カードについては、記載された氏名、住所等が住民票に記載されている事項と一致する場合は、マイナンバー(個人番号)を証明する書類として使用できます。

一致しない場合、個人番号通知カードはマイナンバー(個人番号)の証明としてはご利用いただけません。

ワンストップ特例制度と確定申告の違い

ふるさと納税を行い控除を受ける場合、ワンストップ特例を利用した方と確定申告をする方では、条件や控除のされ方に違いがあります。その違いを以下で説明します。

① 控除対象

ワンストップ特例制度を利用した方は全ての額が住民税から控除されます。確定申告で申請をされた方は住民税からの控除と所得税からの還付という形になります。両者で控除のされ方が違いますが、合計の控除額は同じになります。

【ワンストップ特例】

【確定申告】

② 寄付できる自治体数

ワンストップ特例制度を利用する方は、寄付する自治体の数が5ヵ所までに限られます。確定申告で申請を行う方は寄付する自治体の数に制限はありません。

【ワンストップ特例】

【確定申告】

③ 申請期限

ワンストップ特例制度を利用する方は、寄付をした翌年の1月10日までに申請書が寄付先自治体へ必着です。確定申告での申請は、寄付した翌年の2月16日から3月15日の期間に行うことになります。

アプリでは使用できない機能になります。ブラウザ版からお試しください。