ふるさと納税 確定申告ガイド

ふるさと納税は、自治体に寄付を行うと、控除上限額内の2,000円を越える部分について、

税金が控除される仕組みになっています。税金控除を受けるためには「確定申告」をする必要があります。

ここでは、皆さんが悩むことのないよう、確定申告の仕組みと申告書の作成方法をご紹介します。

確定申告を期限内にできなかった方は、お近くの税務署へお尋ねください。

確定申告をした際、ふるさと納税の申告をお忘れの方はこちらをご覧ください。

ココを押さえておこう!

確定申告とは?

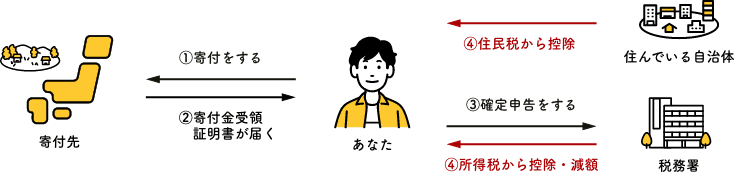

確定申告の仕組みイメージ

確定申告とは、前年1年間(1月1日から12月31日)のすべての所得と納めるべき税金を計算し、税務署に申告・納税を行う事です。また、納めすぎた税金の還付申告をし、精算手続きなどを行う事でもあります。

通常は自営業の方や不動産収入がある方などが対象となり、一つの企業から給与を受け取っている給与所得者は確定申告をする必要はありません。しかし、税込みで年間2,000万円超の給与・収入があった方、医療費控除や住宅ローン控除や寄付金控除を受ける場合などは、給与所得者であっても確定申告が必要になります。

ふるさと納税で確定申告が必要な方の3つの条件!

「寄付」にあたるふるさと納税は寄付金控除の対象となり、寄付した金額に対しての控除や還付を受けることができます。

一つは確定申告で控除や還付を受ける方法。もう一つは「ワンストップ特例制度」を利用し、確定申告をせずに控除・還付を受けられる方法です。条件によって利用できる方法が違うので、ご自身の条件を以下の条件と照らし合わせてみてください。

以下の条件に1つでも当てはまる方は、確定申告をする必要があります。

-

1月1日〜12月31日の間に寄付をした自治体数が6自治体以上ある方

1月1日〜12月31日の間に寄付をした自治体数が6自治体以上ある方

-

寄付をした自治体のうち、1ヶ所でもワンストップ特例の申請書を提出できなかった方

寄付をした自治体のうち、1ヶ所でもワンストップ特例の申請書を提出できなかった方

-

給与所得者でかつ高額医療費の支払いがあり、医療費控除などの申告が必要な方

給与所得者でかつ高額医療費の支払いがあり、医療費控除などの申告が必要な方

上記以外でも、個人で事業を行っている方や不動産収入がある方、不動産や有価証券・会員権などの売却益や譲渡益などがあった方、2,000万円以上の給与収入があった方、2カ所以上の会社から一定額の所得がある方はふるさと納税を行っていなくても確定申告が必要になります。さらに医療費控除や住宅ローン控除を受ける方も、同様に確定申告を行ってください。

給与収入が年間2,000万円以下で、他の収入や医療費などの控除申請がない方は確定申告を必ずしもする必要はありません。ただし、その場合は控除が受けられなくなるので注意が必要です。

オンラインで申請できる

「チョイススマート確定申告」

- 自治体から届いた書類を

翌年の確定申告まで

保管するのが大変! - 全ての寄付内容の

入力や記入、

書類の添付が面倒! - 書類を紛失してしまって

金額が合わない!

ふるさとチョイスでダウンロードできる「寄附金控除に関する証明書(XMLデータ)※1」を利用して、オンラインで証明できます。

自治体から送られてくる「寄附金受領証明書」を一枚ずつ保管する必要も、書類への入力・記入をする手間も、紛失する心配もなくなり、寄付後の手続きが楽になります。

※1XMLデータは、オンラインで、e-taxを利用して申告する際に添付するファイルになります。

XMLデータのままでは、閲覧や印刷をすることはできませんので、ご注意ください。

確定申告をする必要がない方(ワンストップ特例制度の利用)

上記の条件に当てはまらない方は「ワンストップ特例制度」を利用して、確定申告をせずに控除を受けることができます。

ふるさとチョイスでは、寄付申込時に申し込みフォームの「寄附金税額控除に係る申告特例申請書の送付を要望する」へチェックを入れていただくと、自治体から申請用紙を郵送されます。ただし、自治体によっては、寄付の申し込みフォームにチェック項目がない場合があり、郵送される場合と郵送されない場合の説明が記載されておりますので、ご確認ください。

【ご注意】確定申告をするとワンストップ特例制度が無効になります

ワンストップ特例制度を利用したあとに確定申告を行う場合は、ワンストップ特例申請書を提出済みの自治体の分も含め、全てのふるさと納税の寄付金控除を再度申請することを忘れないようにしましょう。

確定申告の書類にふるさと納税の寄付内容を改めて記入しない場合、ふるさと納税に関する還付・控除は適用になりません。

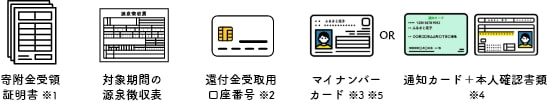

確定申告時に準備が必要なもの4つ

-

必要 ①寄附金受領証明書

寄付をした自治体から送付されます。

対象期間の全ての寄附金受領証明書が必要になります。 -

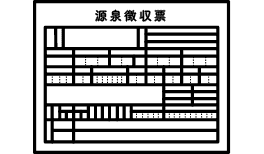

必要 ②対象期間の源泉徴収票

対象期間の源泉徴収票が必要になります。確定申告の項目を記入する際に使います。

-

必要 ③還付金受取用口座番号

ご本人名義の口座情報が必要になります。(還付金振込用)

-

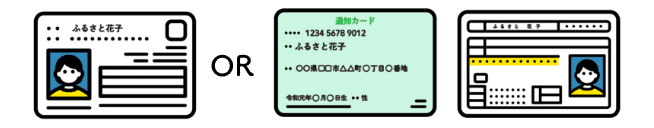

必要 ④マイナンバーカード(通知カード※1+本人確認書類)

マイナンバーカード(個人番号カード顔写真付き)をお持ちの方は、マイナンバーカードだけで、本人確認(番号と身元確認)が可能です。マイナンバーカードのコピーを添付される際は、表面および裏面のコピーが必要になります。

マイナンバーカードをお持ちでない方は、以下のいずれかのパターンの書類が必要になります。(郵送で提出される場合はコピーが必要になります。)

マイナンバーカードをお持ちでない方

以下の番号確認書類と身元確認書類が、それぞれ1つずつ必要となります。

-

番号確認書類

ご本人のマイナンバーを確認できる書類

- 通知カード※1

- 住民票の写しまたは、住民票記載事項証明書(マイナンバーの記載があるものに限ります。)

などのうちいずれか1つ

-

身元確認書類

記載したマイナンバーの持ち主であることを確認できる書類

- 運転免許証

- 公的医療保険の被保険者証(健康保険証)

- パスポート

- 身体障害者手帳

- 在留カード

などのうちいずれか1つ

※1 個人番号通知カードについては、記載された氏名、住所等が住民票に記載されている事項と一致する場合は、マイナンバー(個人番号)を証明する書類として使用できます。

一致しない場合、個人番号通知カードはマイナンバー(個人番号)の証明としてはご利用いただけません。 -

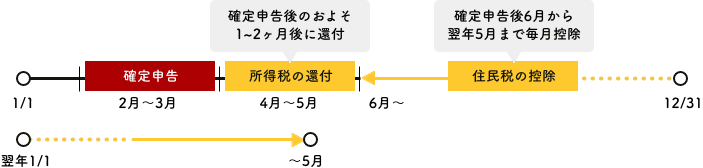

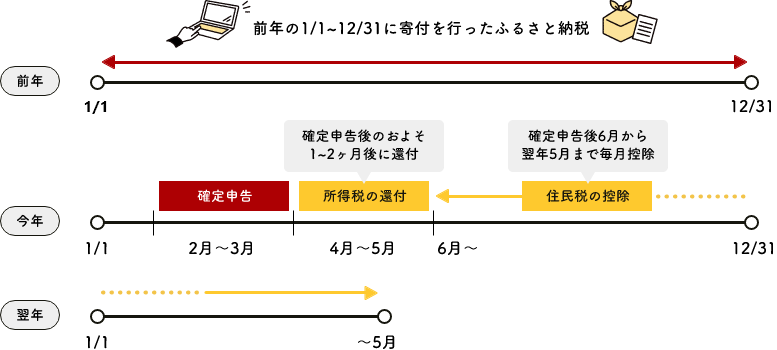

確定申告期間と控除の開始時期

寄付から住民税の控除まで

確定申告の流れ

確定申告 よくある質問

-

自治体によっては再発行が可能な場合もございます。

まずは寄付をした自治体まで直接お問い合わせください。 -

寄付申し込みする方と控除を受ける方の名義は必ず同一でなければなりません。

ご質問の条件では控除対象外となりますが、特別な事情がある場合等は寄付した自治体へ直接ご相談ください。 -

確定申告をした時点で、ワンストップ特例の申請はすべて無効になります。

確定申告をする場合には、ワンストップ特例を利用した3自治体分も含めて、5自治体すべてについて確定申告してください。 -

確定申告をした時点で、ワンストップ特例の申請はすべて無効になりますので、昨年寄付をしたすべての自治体について確定申告で申請してください。

-

1月1日~12月31日までにふるさと納税した寄付金は、以下のように、住民税と所得税に分かれて控除されます。

住民税の場合

ふるさと納税をした翌年の6月以降に納付予定の住民税から控除されます。会社勤めの方であれば、6月頃、お勤め先に届く本年度の通知書(住民税決定通知書)で寄付金の税額控除額が確認できる場合があります。

所得税の場合

ふるさと納税をした年分の所得税から還付されます。住民税と違い、納付した所得税額から還付がある場合にはふるさと納税をした翌年の4~5月に寄付者が指定した口座に還付分が振り込まれます。

※ ワンストップ特例を利用した方は、所得税還付はありません。 確定申告の場合に所得税から還付される金額分と住民税の控除分との合計額が、併せて住民税から控除されます。

-

ふるさと納税について、各メディアでは「2千円の負担のみでお金が戻ってくる」というような表現をすることがございますが、前述のとおり、還付金として振り込まれる場合があるのは、確定申告をした場合の所得税分のみです。

住民税からの控除(ワンストップ特例を利用した場合は全額住民税からの控除となります)分は、ふるさと納税をした翌年の6月以降に納付すべき住民税額から控除されるため、還付金が振り込まれることはありません。 -

お礼の品の合計が50万円を超えた場合、またはほかの一時所得の金額との合計が50万円を超えている場合は、ふるさと納税のお礼の品は、一時所得として課税されます。詳しくは以下の総務省ふるさと納税ポータルサイトをご覧ください。

-

併用して確定申告できます。

確定申告書等作成コーナーでXMLデータを2ファイルアップロードしてください。 -

併用して確定申告できます。

寄附金受領証明書の寄付は確定申告書等作成コーナーに手動で入力してください。

-

マイナポータルの利用者登録がお済みの方は確定申告がより簡単になります。

マイナポータルへの利用者登録手順は国税庁のマイナポータルよりご確認ください。

-

1.作成開始

国税庁の確定申告特集のページへアクセスし、「確定申告書等作成コーナーへ」を選ぶと、この画面に移ります。初めて確定申告する方は「作成開始」を押してください。

以前確定申告をしたことがあり、その時のデータがある方や今回の確定申告書を作成途中でデータを保存して中断した方は「保存データを利用して作成」を選んでください。

「確定申告書等作成コーナートップ」のページで「作成開始」を選択すると「マイナンバーカード方式(2次元バーコード)」「マイナンバーカード式(ICカードリーダライタ)」「ID・パスワード方式」「印刷して提出」の4つのボタンが表示されます。

今回は申告書を印刷して税務署に提出するケースを想定しているため「印刷して書面提出」を選択してください。

-

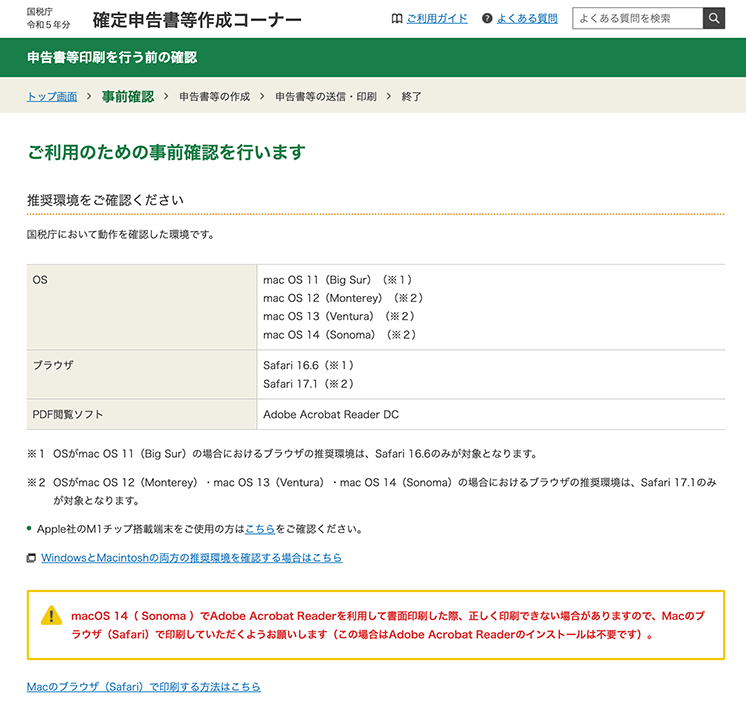

2.利用環境の確認

OSとブラウザや、PDF閲覧ソフトの推奨される推奨環境が表示されるのでチェックしましょう。プリンタ設定や利用規約等に関しても注意事項がありますので確認してください。

自宅にプリンタが無い場合でもコンビニのプリントサービスを利用して作成した確定申告書をプリントすることができます。

-

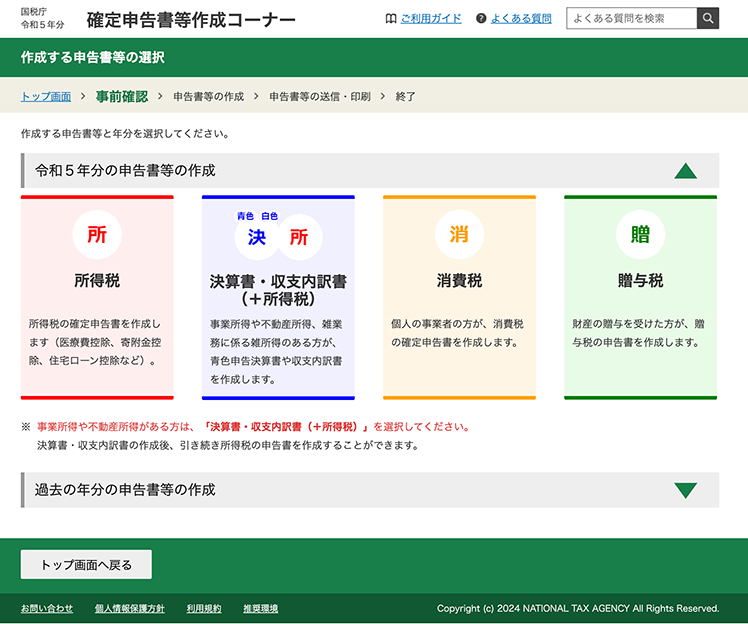

3.作成する申告書の選択

「申告書等の作成」から「所得税」を選択します。

-

4.申告書等の作成開始

まずは「生年月日」を入力し、「申告内容に関する質問」に答えた後、「次へ進む」ボタンを押してください。

-

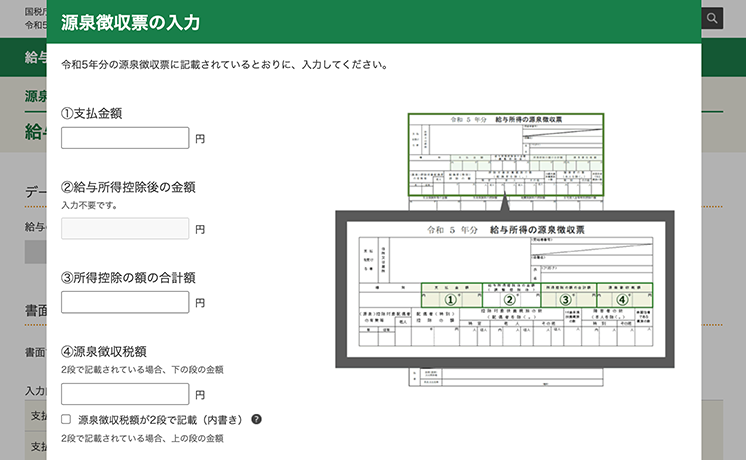

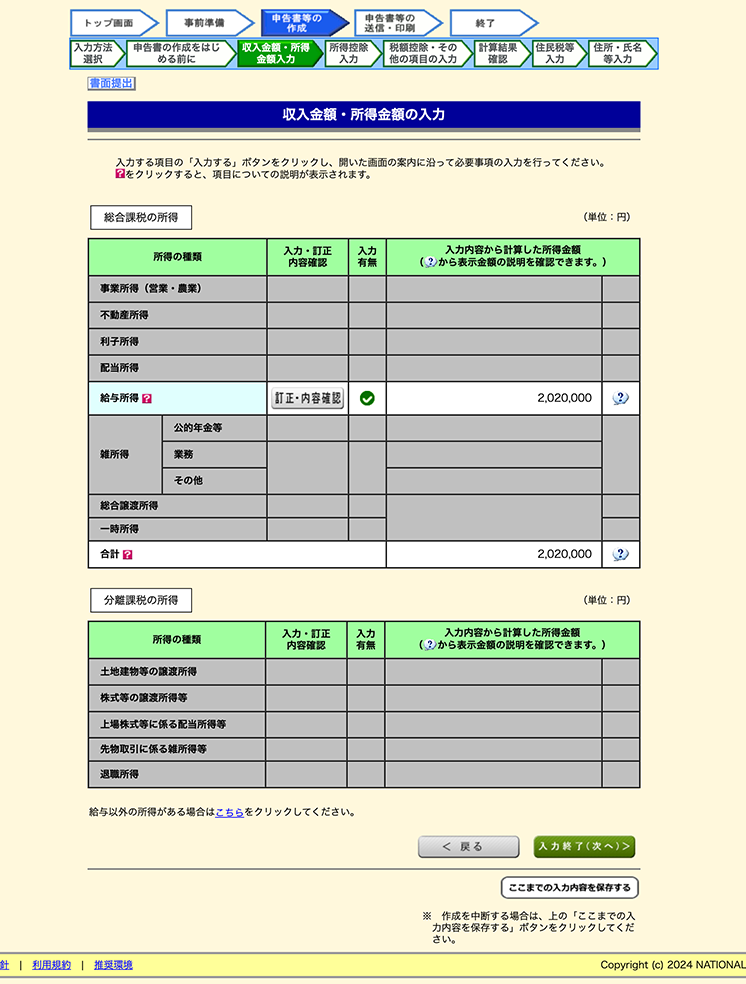

5.収入金額・所得金額の入力

収入金額・所得金額の入力ページで、「給与所得」の「入力する」ボタンを押してください。

その後、紙の源泉徴収票をお持ちの方は「いいえ」を押し、「書面で交付された年末調整済みの源泉徴収票の入力」の「入力する」ボタンを押してください。

画面の指示に従い、源泉徴収票に記載の内容を入力してください。

画面下にある「入力終了(次へ)」ボタンを押してください。

-

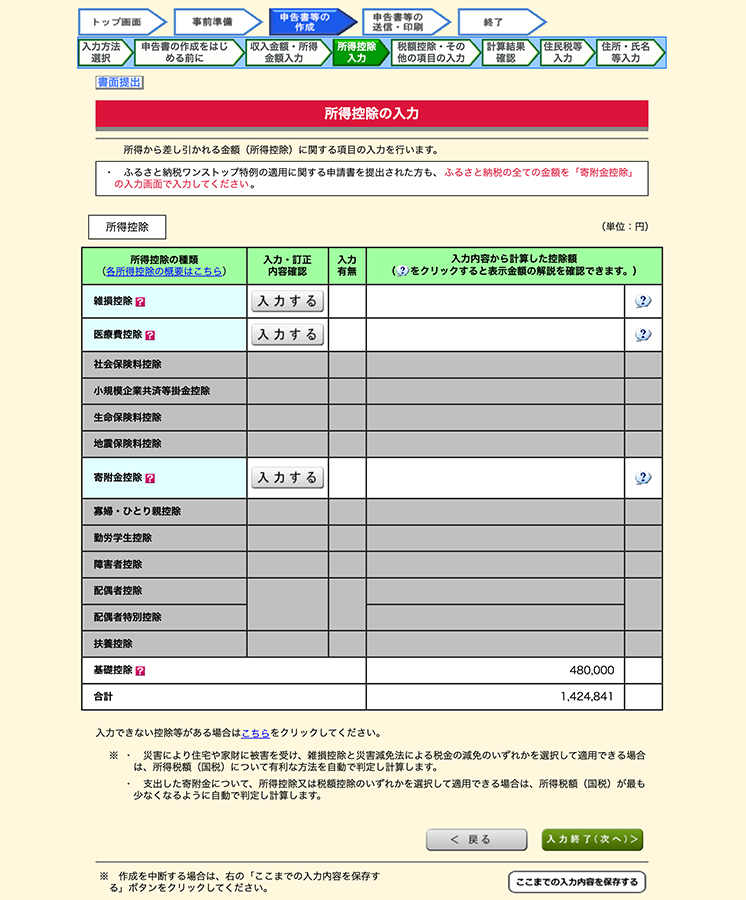

6.所得控除の入力

寄付金控除の「入力する」ボタンを押してください。

「寄付先から交付された証明書等の入力」から「入力する」ボタンを押してください。

寄付金の種類には「都道府県、市区町村に対する寄付金(ふるさと納税など)」を選択し、画面の指示に従って入力してください。

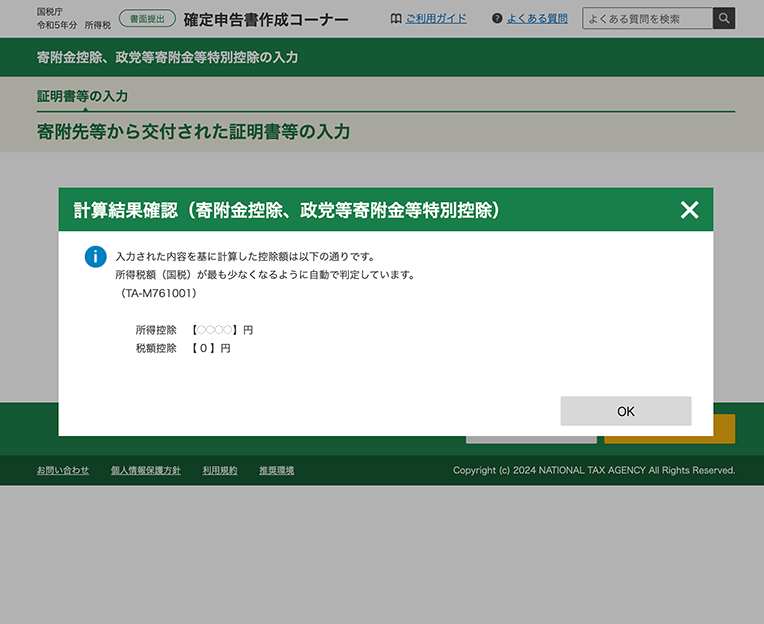

全ての寄付金の入力が完了すると、自己負担の2,000円を差し引いた控除額が「計算結果確認」画面に表示されます。

-

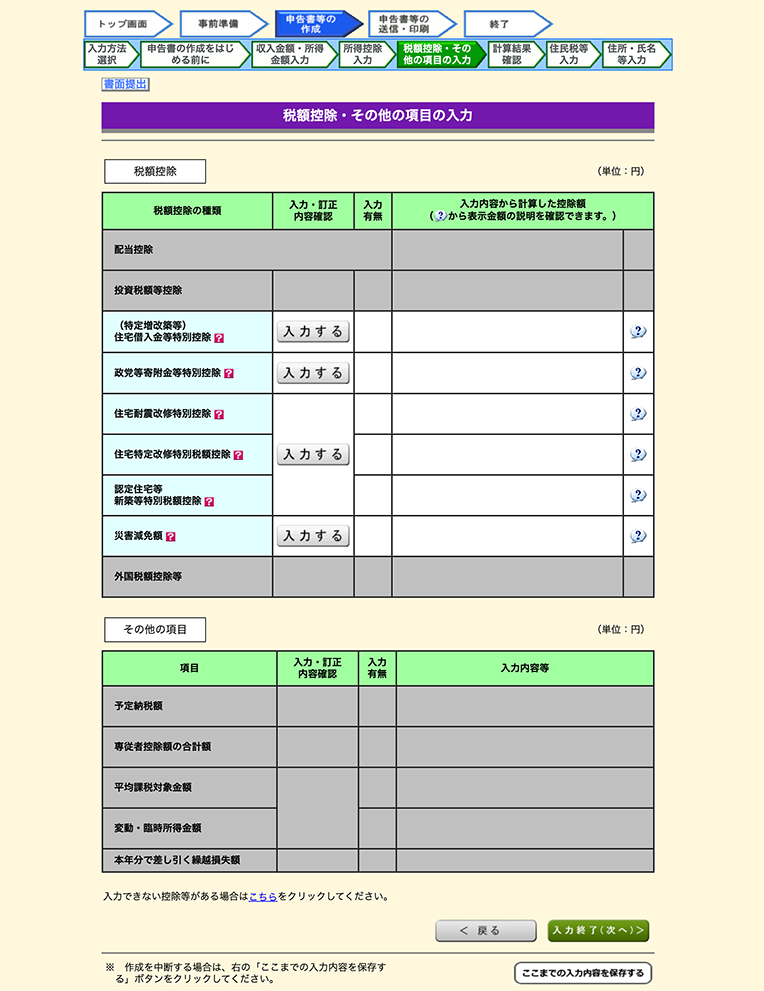

7.税額控除・その他の項目の入力

その他の税額控除がある方は入力してください。

-

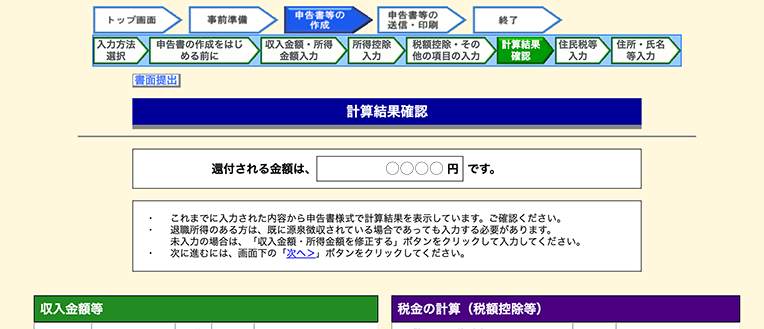

8.計算結果確認

画面上部に還付される金額が表示されますのでご確認ください。

-

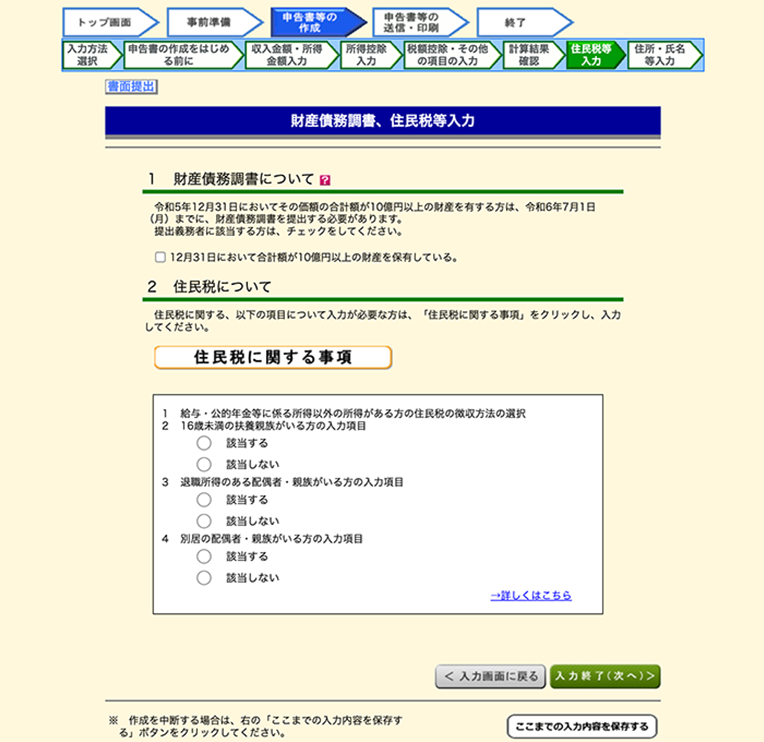

9.住民税等入力

住民税・事業税に関する事項がある場合は、必要な事項を入力してください。

-

10.住所・氏名等の入力

画面上部の「受取方法の選択」で還付金の受取り方法を選び、ご自身の住所・氏名、申告書を提出する税務署等を入力してください。

-

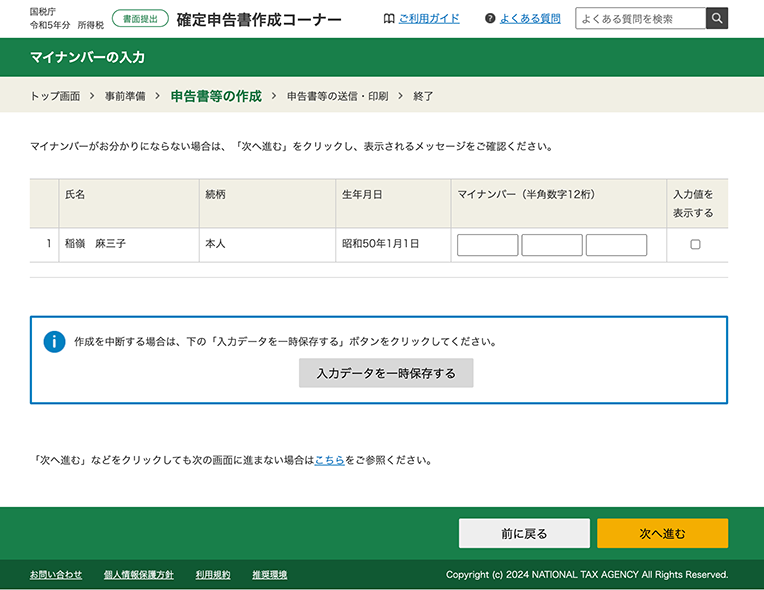

11.マイナンバーの入力

次にマイナンバーの入力になります。

-

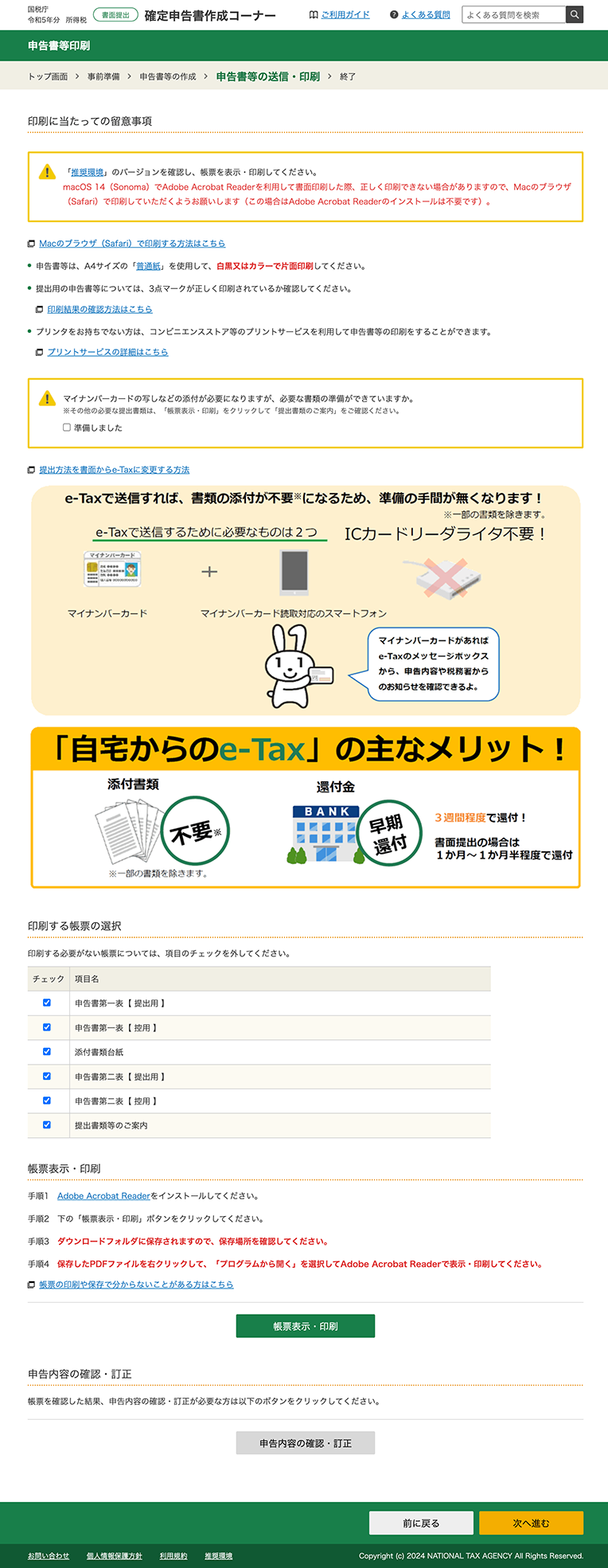

12.印刷・ダウンロード

全ての必要事項を入力し終わったら、プリントアウトする書類の準備になります。不必要な書類はチェックを外せば必要なものだけ印刷されます。

これで申請書の作成は終了です!

最後の画面では確定申告書のデータ保存や、提出期限を確認することができます。